国債とは何か、なぜそれが投資家にとって魅力的なのかを理解することは、金融の世界を探求する上での重要なステップです。この記事では、個人向け国債の種類、利回りの仕組み、そしてそれがどのように個人投資家のポートフォリオに役立つかを詳しく探ります。さあ、国債の世界へ一緒に旅立ちましょう!

個人向け国債の種類: どのコースがあなたに最適?

個人向け国債には、3つの主要な満期コースがあります。3年、5年、そして10年のコースです。それぞれのコースは異なる投資ニーズに応えるために設計されています。

- 3年コース: 短期間での投資を希望する方に最適です。リスクが比較的低く、資金の流動性を保ちたい方に向いています。

- 5年コース: 中期的な安定した投資を望む方向けです。3年コースよりも高い利回りが期待できます。

- 10年コース: 長期的な視点での資産形成を目指す方におすすめです。時間をかけて資産を増やしたい投資家にぴったりです。

変動金利と固定金利: どちらを選ぶべき?

個人向け国債は、変動金利型と固定金利型の2種類があります。それぞれの特徴を理解することが重要です。

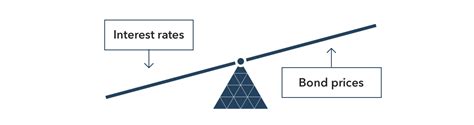

- 変動金利型「変動10年」: 利率は半年ごとに見直され、市場金利の変動に応じて変化します。このため、金利上昇局面では恩恵を受けやすいです。

- 固定金利型: 発行時に決まった利率が満期まで変わりません。将来的な金利の変動リスクを避けたい方に最適です。

国債の利回り: どうやって計算するの?

国債の利回りは、表面利率だけでなく、市場での売買差益も考慮して計算されます。これは、投資家がどのくらいの年間収益を得られるかを示す重要な指標です。

| 利回りの要素 | 説明 |

|---|---|

| 表面利率 | 発行時に設定される利息率 |

| 売買差益 | 市場価格の変動による利益 |

このように、利回りを正確に理解することは、投資判断を行う上で不可欠です。

国債のメリットとデメリット: 投資家として何を考慮すべき?

メリット

- 安全性: 国債は日本政府が発行するため、信用リスクが低いです。

- 安定した利子収入: 定期的な利子収入が得られるため、収入源としての安定性があります。

デメリット

- 低利回り: 銀行預金と比べて高いものの、他のリスク資産に比べると利回りは低めです。

- 流動性の制約: 満期前に売却する場合、市場価格によっては損失が発生する可能性があります。

よくある質問

国債の購入はどうすればいいの?

国債は金融機関や証券会社を通じて購入できます。各種手続きや条件は金融機関によって異なるため、詳細は直接確認することをおすすめします。

国債の利子はどのように支払われますか?

国債の利子は半年ごとに支払われます。これは、安定した収入源として計画的な資産運用を可能にします。

国債を途中で売却することはできますか?

はい、国債は債券市場で売買できます。しかし、市場価格によっては損失を出す可能性があるため、注意が必要です。

変動金利型と固定金利型のどちらが良いですか?

市場環境や個人の投資目的によって異なります。金利上昇を見込む場合は変動金利型が有利ですが、金利の安定を求めるなら固定金利型がおすすめです。

国債の元本保証はありますか?

国債は日本政府が発行するため、元本保証があります。ただし、途中売却時の市場価格には注意が必要です。

国債と他の投資商品をどう組み合わせるべきですか?

国債は安全性と安定性を兼ね備えているため、リスクの高い資産と組み合わせることでポートフォリオのバランスを取るのが一般的です。

この記事を通じて、国債の基本から利回りの仕組み、そして投資家としての活用方法までを学んでいただけたでしょうか。国債は、投資ポートフォリオにおける重要な選択肢の一つであり、その理解を深めることで、より効果的な資産運用が可能となります。